開業の資金調達は融資?ローン?それとも別の方法?

新しく事業を立ち上げようとする際、課題となりやすいのが資金の問題です。

ほとんどの業種において、開業には多くの資金が必要になります。

そのすべてを自己資金でまかなえれば理想的ですが、大抵は自己資金だけでは目標資金に足りず、他者からの資金調達が必要となるでしょう。

また、開業当初は自己資金だけで問題なく事業を運営できていたとしても、事業の拡大や思わぬ損失などによって、資金の調達が求められることがあります。

そのため、開業を目指している人は開業やその後の事業運営をスムーズに行うために、資金調達の方法をしっかりと理解しておくことが重要だと言えるでしょう。

そこでここでは、開業時に役立つ資金調達方法について詳しく解説していきます。

1

日本政策金融公庫の融資制度を利用しよう

日本政策金融公庫とは、国が出資している政府系金融機関の1つです。

株式会社日本政策金融公庫法に基づいて設立された財務省管轄の特殊会社であり、わかりやすく説明すると「新しく事業を始めようとする人を支援する銀行」だと言えます。

開業したばかりの頃は実績がなく、なかなか民間の金融機関からの融資を受けられません。

そこで日本政府は、創業者を支援するために日本政策金融公庫を設立しました。

そんな日本政策金融公庫が実施している融資制度には、さまざまな種類があるのが特徴です。

新規開業資金や新事業活動促進資金、食品貸付やIT資金、海外展開・事業再編資金など、用途に合わせて制度を選択すると良いでしょう。

そして、日本政策金融公庫の融資制度を受ける場合、利用を検討したいのが新創業融資制度です。

新創業融資制度とは、日本政策金融公庫が取り扱う一部の融資制度を受ける際に適用可能となる、特例措置を指します。

担保と保証人が原則不要で、最大で3000万円の融資を受けることができます。

2

信用保証協会にサポートを依頼する方法もある

信用保証協会は、信用保証協会法に基づき、中小企業や小規模事業者の資金調達をサポートする公的機関です。

具体的には、信用保証協会が融資希望者の保証人となることで、銀行を初めとした金融機関からの融資を受けやすくします。

信用保証制度と呼ばれるこのシステムは、中小企業・小規模事業者と金融機関、信用保証協会の三者によって成立しています。

信用保証協会は47都道府県と、横浜市・川崎市・名古屋市・岐阜市の4市にあり、各地域に密着した業務サポートが行われているのが特徴です。

信用保証制度は、担保がなくても利用できるのが大きなメリットです。

不動産担保に依存しすぎない保証の推進が可能となっています。

また、原則として法人代表以外の連帯保証人は必要なく、個人事業者であれば無保証人で融資が受けられます。

さらに、多種多様な保証制度が用意されているため、ニーズに適した借り入れを選択することが可能です。

他にも、長期の借り入れが利用できる、融資制度の併用によって融資枠の拡大が図れるなどといったメリットもあります。

3

プロパー融資も選択肢の1つ

銀行が実施する融資は、主に信用保証協会が保証人となる保証付融資と、プロパー融資の2種類に分類されます。

プロパー融資では信用保証協会が保証人としてつかないため、銀行は自らがリスクを負って融資を行うことになります。

したがって、プロパー融資は融資したお金が返ってくる可能性が高い融資先に絞って行われる傾向が見られます。

開業したばかりの会社などは実績と信用がないことが多いので、プロパー融資の厳しい審査基準を満たすのはなかなか難しいと言えるでしょう。

しかし、銀行を管轄する金融庁の判断や方向性などの影響によって、開業したばかりでもプロパー融資を受けられる可能性が徐々に高まってきています。

プロパー融資を利用して銀行でローンを組むメリットは、保証料がかからないという点です。

信用保証協会が保証人になる保証付融資の場合、信用保証協会に支払う保証料が毎年必要になります。

プロパー融資では、こうした保証料がかかりません。

4

補助金や助成金を活用しよう

開業時に役立つ資金調達方法として、補助金や助成金の活用が挙げられます。

政府から給付される補助金や助成金は、融資やローンと違って、原則的に返済の必要がありません。

そのため、上手く活用できれば開業の大きなサポートとなるでしょう。

ちなみに補助金と助成金は扱いが異なり、大きく2つの違いがあります。

1つは、受給が認定される難易度の違いです。

補助金は予算に上限が定められていることが多く、受給要件を満たして申請しても、認定されないケースがあります。

対して助成金は、要件などが合えば高い確率で受給が認定されます。

もう1つの違いは、申請期間です。

補助金は一般的に申請期間(公募期間)が短く、助成金は随時、もしくは長期間の申請が可能な場合が多く見られます。

ただし、補助金や助成金は原則として後払いであるという点に気をつけなければいけません。

申請後、受給が認定されてもすぐに入金されるわけではなく、一定の期間や条件を経てからの受け取りとなります。

また、そもそも申請の条件を満たすために時間がかかるという場合もあります。

5

ベンチャーキャピタルで資金調達

ベンチャーキャピタルからの出資によって、開業の資金調達を行うのも有効な方法です。

ベンチャーキャピタルとは、今後の成長が見込めると判断した企業などに対し、経営の支援を実施する組織を指します。

支援方法は自社の資金を提供したり、保有する経営ノウハウを基にアドバイスを行ったり、培った人的ネットワークを活かして業界の繋がりを広げたりと、多岐にわたります。

ベンチャーキャピタル側の目的は、出資した企業が成長することで得られる利益(株価上昇による売却益など)です。

そのため、ベンチャーキャピタルからの出資を受けるには、魅力的で将来有望な会社だと判断してもらえるよう、会社概要やビジネスプランなどをアピールすることが重要となります。

注意したいのは、ベンチャーキャピタルを行っている会社には、いろいろなタイプがあるということです。

資金だけを提供して経営には一切口出ししない会社もあれば、経営の深い部分にまで関わってこようとする会社もあります。

ベンチャーキャピタルからの出資を受ける場合、どんな条件で支援を行う会社なのか、充分に見極める必要があるでしょう。

6

クラウドファンディングで出資を受けつける手段も

クラウドファンディングとは、インターネットを利用して不特定多数の人から出資を集める方法です。

群衆(クラウド)と資金調達(ファンディング)という言葉を合わせた造語で、日本では2011年頃から普及し始めました。

プロジェクトの実行者がお金を必要としている理由に共感すれば、出資者はインターネットを通じて比較的簡単に支援を行えるのが大きな特徴です。

1口1000円程度から出資できるプロジェクトもあるので、幅広い人たちが出資に参加できるのも魅力だと言えるでしょう。

プロジェクトを立ち上げる実行者は個人の場合もありますし、団体や自治体、企業などの場合もあります。

クラウドファンディングは主に寄付型、購入型、投資型の3つに分類されます。

寄付型はその名のとおり寄付なので、出資者にリターンはありません。

購入型は出資者に対し、物品や権利などといった金銭以外のものが提供されます。

投資型は出資者に対して、金銭的なリターンが行われます。

7

まとめ

開業で悩みの種になりやすい資金問題を解決するための方法には、いくつかの種類があります。

例えば、日本政策金融公庫や信用保証協会といった公的機関を利用した融資です。

政府が実施している融資制度なので、ビジネスモデルによっては、多額の資金を借り入れることも可能です。

それから、審査は厳しいですが、プロパー融資でローンを組むという選択肢もあります。

また、返済不要の補助金や助成金を活用するのも効果的な資金調達方法です。

魅力的なビジネスや社会貢献度の高い事業に取り組んでいるという人は、ベンチャーキャピタルやクラウドファンディングを利用して出資を募ってみるのも良いでしょう。

さらに、こちらで紹介した以外にも、エンジェル投資家からの出資、家族や知人からの借り入れや私募債など、資金調達の方法はさまざまです。

開業を目指しているという人は自分に合った資金調達方法を見極め、融資を申請したり出資を募ってみたりしてみると良いのではないでしょうか。

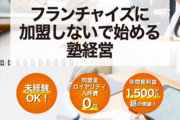

フランチャイズ(FC)加盟募集一覧で独立・開業・起業情報を探す ビジェント

オススメの商材・サービスを集めてみました!

-

京都利休の生わらび餅

-

生成AI未来創造スクール

-

らあめん花月嵐

-

レンスペ本舗

-

Match助成金・補助金コンサルタント

-

海鮮丼専門店「丼丸」

-

アイサポ

-

新しい不動産ビジネス「RE/MAX」

-

教育ICT「システムAssist」

-

Noah

-

買取専門「いくらや」

-

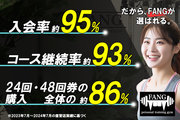

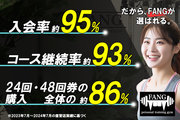

FANG

まずは資料請求してみませんか?もちろん無料です。

(簡単な会員登録が必要です)

資料請求してみる

0120-536-015

0120-536-015